一瓶 50ml 的雅詩蘭黛特潤修護肌透精華露,售價 850 RMB,30ml 的百雀羚三生花青春緊彈賦活精華液,賣 179 RMB。它們都主打保濕和肌活。

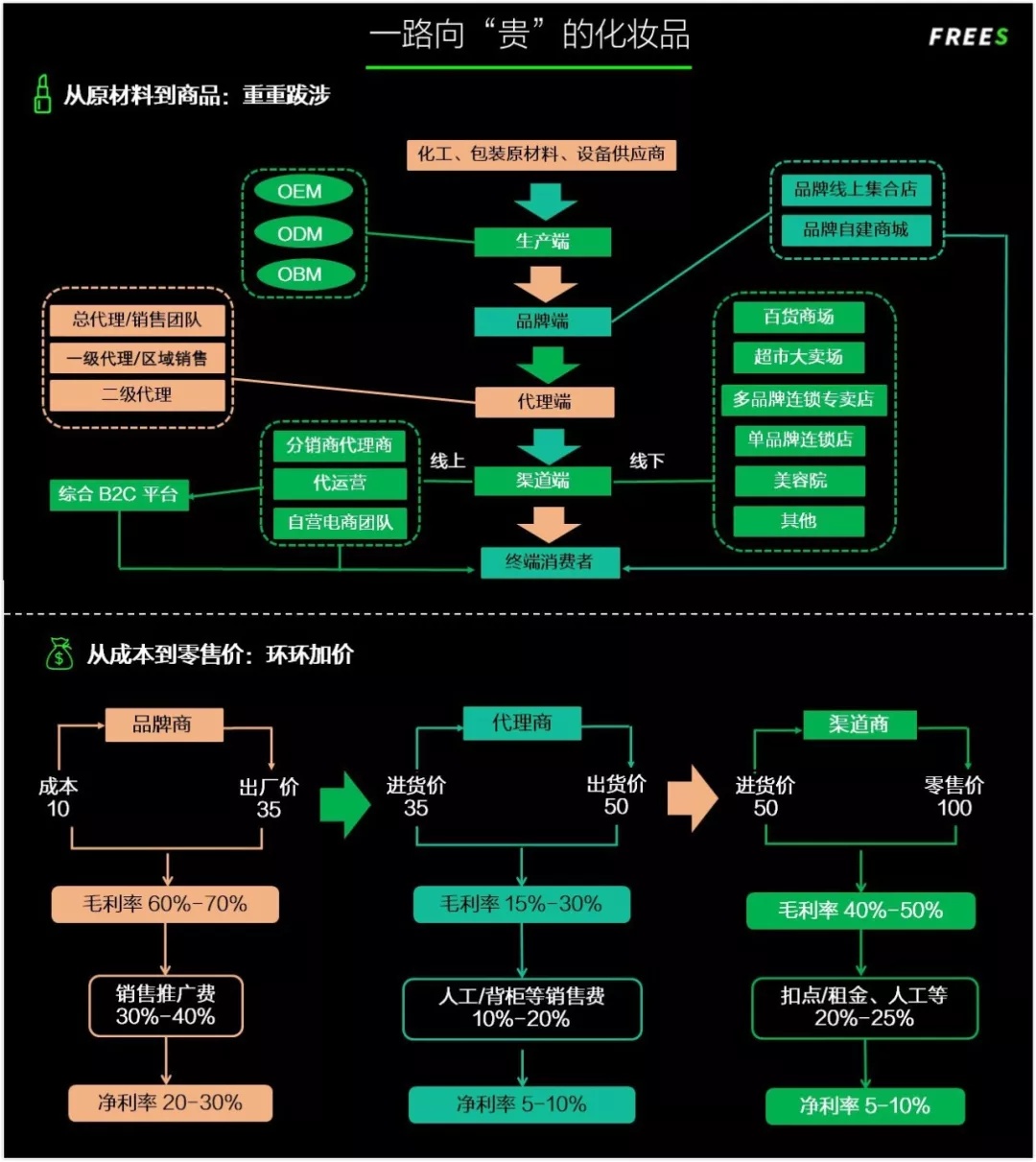

重金買下的的化妝品和平價國貨,原料和配方的差異也許并不大。那么,為什么它們的終端價格相差這么多?從代工廠里堆積如山、成袋成袋的原材料,到我們手中以克計量、功效花樣百出的產(chǎn)品,化妝品完整地走過生產(chǎn)端、品牌端、代理端和渠道端,每一環(huán)是怎么加價的?每年花大價錢讓自己變得更美之前,你可以讀讀這篇。

接下來,本文將就如下問題逐一展開討論:

1.化妝品前世今生

1.1 全球市場分析

1.2 歐美、中日韓化妝品產(chǎn)業(yè)沿革

1.3 國際品牌如何煉成?

2.生產(chǎn)端的秘密

2.1.1 代工廠有哪些內(nèi)幕?

2.1.2 為什么說初創(chuàng)型化妝品公司的供應(yīng)鏈機會在國內(nèi)?

3.渠道端的變化

3.1 這些年,化妝品的購買渠道變了嗎?

3.2 美國千禧一代和 Z 世代,崇尚網(wǎng)購的消費主力軍

3.3 社交媒體的帶貨能力

4.小結(jié):看好初創(chuàng)公司在大眾化妝品市場里分羹

1.化妝品前世今生

化妝品大家都不陌生。它是讓人瞬間變身的神奇物種,從護發(fā)精油到身體乳液,從面部護理到口腔清潔,從彩妝到香氛,它讓你變干凈、變漂亮、變自信。

其實,人類在變美這件事上,已經(jīng)堅持不懈地奮斗了上百萬年。

在遙遠的原始社會,一些埃及人和阿拉伯人就暴露了愛美的天性,他們在部落祭祀的時候,把動物油脂涂抹在皮膚上,使皮膚看起來光亮。

中國的一些洞壁上,也有記錄新石器時代化妝品痕跡的壁畫。

文藝復(fù)興之后,近代化妝品工業(yè)的萌芽,較大程度上歸功于 17 世紀法國波旁王朝的統(tǒng)治者——路易十四。

▲ 路易十四的高跟鞋。

這位路易·迪厄多內(nèi)·波旁大佬是個名副其實的 fashion king。第一雙高跟鞋的哐當落地,一個流傳較廣的版本就和路易十四有關(guān)。他個子不高,讓鞋匠給他在腳跟處墊上厚跟,以顯得高大威猛。他有一次生病后,頭發(fā)脫落,不得不戴上假發(fā),于是戴假發(fā)成了時髦。他對洗澡不太感冒,卻偏愛香水,推動了法國香水業(yè)的崛起。

/ 1.1/全球市場分析

發(fā)展至今,化妝品行業(yè)市場規(guī)模巨大。2016 年化妝品全球市場總量近 2200 億美元,這約等于整個阿里巴巴集團當時的市值,其中亞太、西歐和北美的化妝品市場規(guī)模排在前三名。據(jù) Euromonitor 預(yù)測,到 2021 年,美國會成為化妝品市場更大的,其次是中國和日本。

受文化影響,不同的化妝品品類結(jié)構(gòu)呈現(xiàn)出有趣的差異。盡管護膚品在所有主要(英國、德國、美國、日本和中國)都占據(jù)主導(dǎo)地位,它在歐美所占的市場份額不及亞洲的一半。亞洲消費者對美白情有獨鐘,歐美世界的寵兒則是香水。香水占歐美化妝品市場份額的 20%,在亞洲,其份額不足 2%。

/ 1.2/歐美、中日韓化妝品產(chǎn)業(yè)沿革

歐美化妝品產(chǎn)業(yè)與亞洲化妝品產(chǎn)業(yè)的發(fā)展歷程也千差萬別。

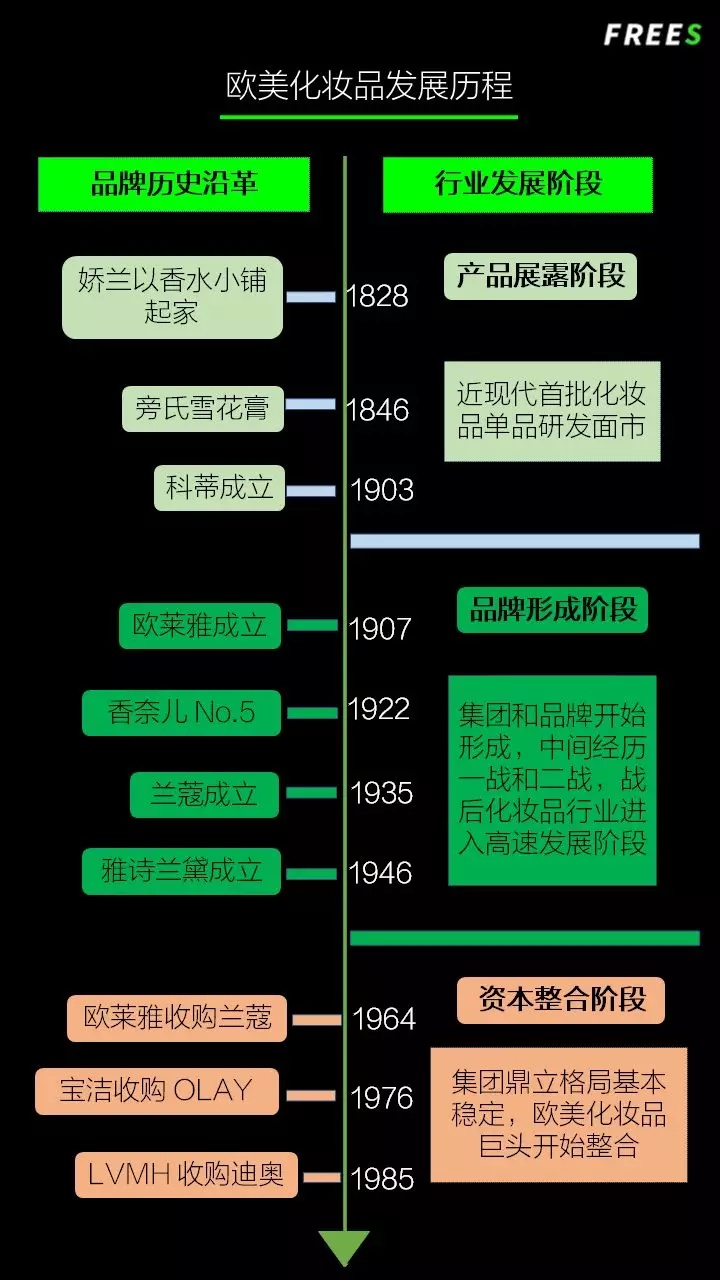

歐美化妝品的產(chǎn)業(yè)沿革歷經(jīng)了本土單品孵化 → 品牌創(chuàng)立 → 集團并購三個階段。在歐洲,由于路易十四的推波助瀾,化妝品市場在法國香水的芬芳中茁壯成長。

美國化妝品市場因幸免戰(zhàn)火,在一戰(zhàn)與二戰(zhàn)期間迅速發(fā)展,成為化妝品行業(yè)的后起之秀,化妝品市場規(guī)模與歐洲比肩。

現(xiàn)在,歐美化妝品已畫出以歐萊雅、雅詩蘭黛、寶潔、LVMH 等巨頭為核心的版圖,這些巨頭占據(jù)了絕大部分高端化妝品市場。

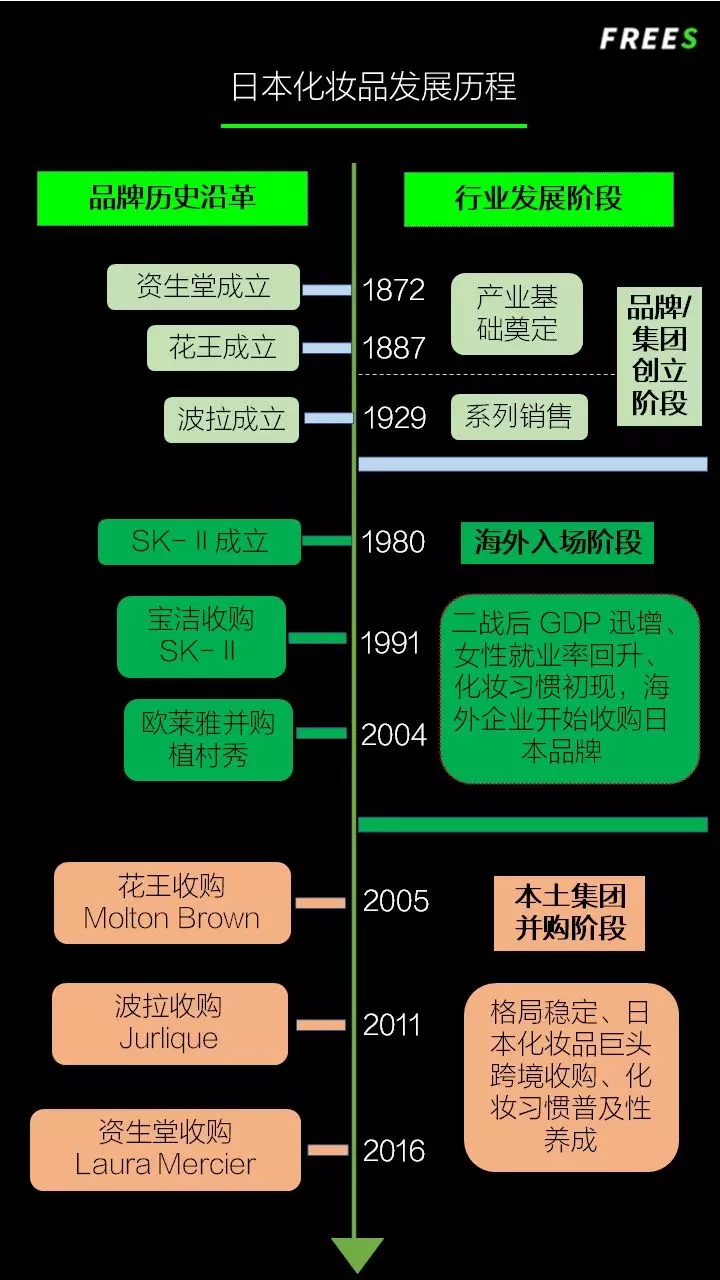

日本化妝品市場的發(fā)展,譜寫了本土品牌創(chuàng)立 → 被歐美品牌收購 → 本土品牌崛起&集團并購的勵志故事。

資生堂、花王、獅王等化妝品集團在 19 世紀末就已經(jīng)成立,但直到二戰(zhàn)后的 20 世紀 50 年代,日本化妝品品牌才開始飛速發(fā)展,最終形成了花王、資生堂和波拉三大化妝品集團。

盡管在之后的半個多世紀,海外企業(yè)不斷鯨吞日本品牌,日本本土品牌在近十年積累了足夠的實力,并已經(jīng)開始逆襲。 2010 – 2016 年資生堂先后收購美國自然彩妝品牌 Bare Escentuals 、高端彩妝品牌 Laura Mercier 和高端護膚品牌 ReVive ;波拉收購了美國護膚品牌 H2O+ 和 Jurlique;花王收購了英國沐浴品牌 Molton Brown。

中國化妝品市場古已有之。早在商周時期,化妝品在宮廷中被廣泛使用,積淀了豐富的美容配方。后來,化妝品在民間得到了普及。南北朝敘事民歌里,就有 “對鏡貼花黃” 的詩句。

中國近代化妝品行業(yè)的發(fā)展始于 20 世紀初,可分為 “小作坊初期生產(chǎn)→ 海外品牌涌入→ 本土品牌發(fā)展→ 行業(yè)整合” 4 個階段。之后我們會找機會深度解析中國化妝品市場。

/ 1.3/國際品牌如何煉成?

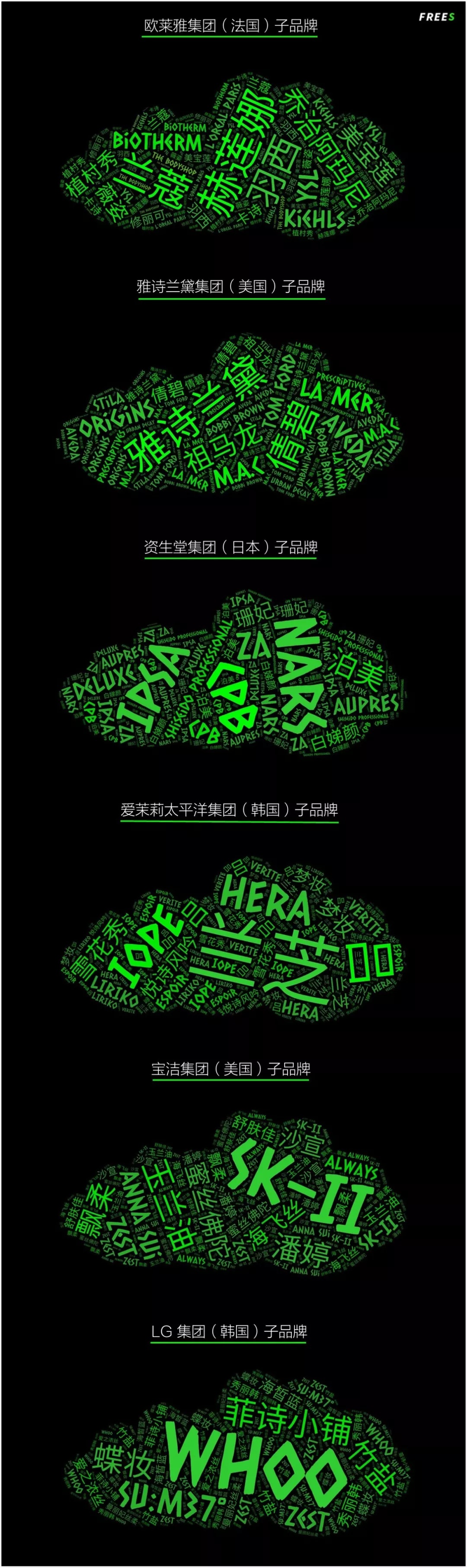

如今,化妝品行業(yè)已發(fā)展成集團運營、品牌驅(qū)動為主的全球化產(chǎn)業(yè),各大化妝品集團初步確立了霸主地位,如法國歐萊雅、美國雅詩蘭黛、日本資生堂、韓國愛茉莉等。

高端化妝品的市場集中度高,以直營為主,歐萊雅、雅詩蘭黛、LVMH、Chanel 四大集團旗下的高端化妝品占據(jù)了全球銷售額的 70% 左右。相比之下,大眾化妝品的市場集中度相對較低,世界各國均有本土強勢品牌。

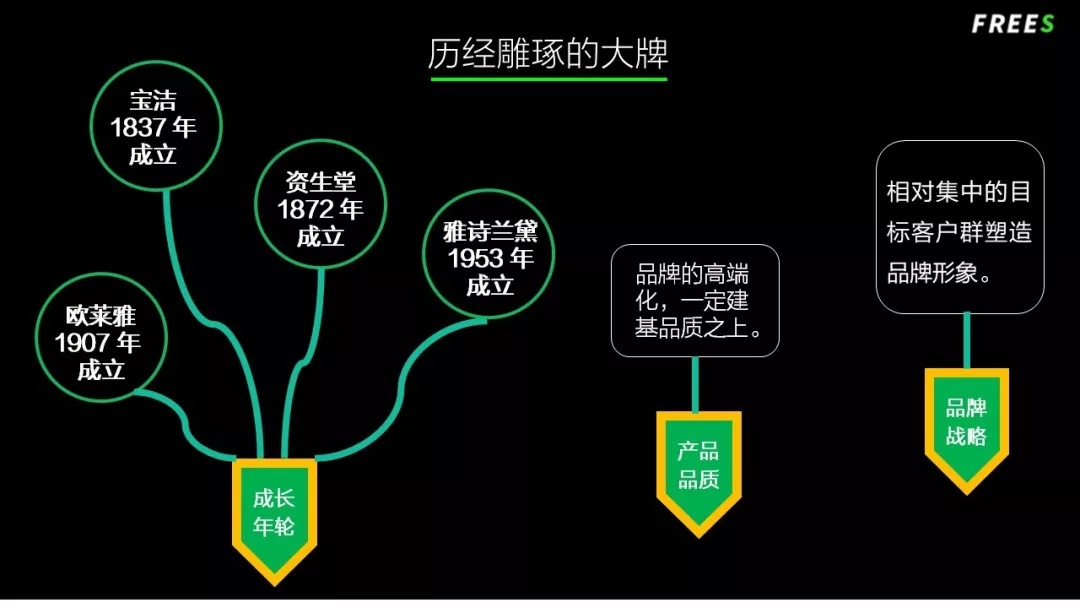

細觀化妝品巨頭的成長史,可以發(fā)現(xiàn)的養(yǎng)成無不經(jīng)歷了歲月的雕琢。寶潔、資生堂、歐萊雅、雅詩蘭黛分別成立于 1837 年、1872 年、1907 年和 1953 年。

產(chǎn)品品質(zhì)是品牌高端化的必要條件。大集團在產(chǎn)品的研發(fā)、設(shè)計與監(jiān)測上一直保持著不遺余力的投入,以保持產(chǎn)品的高品質(zhì)。 2015 年,寶潔、歐萊雅、資生堂、雅詩蘭黛的研發(fā)投入分別為 128.9 億、58.5 億、13 億和 7 億元。

就品牌策略而言,大集團相對集中的目標客戶群助力了品牌形象的塑造與維護。

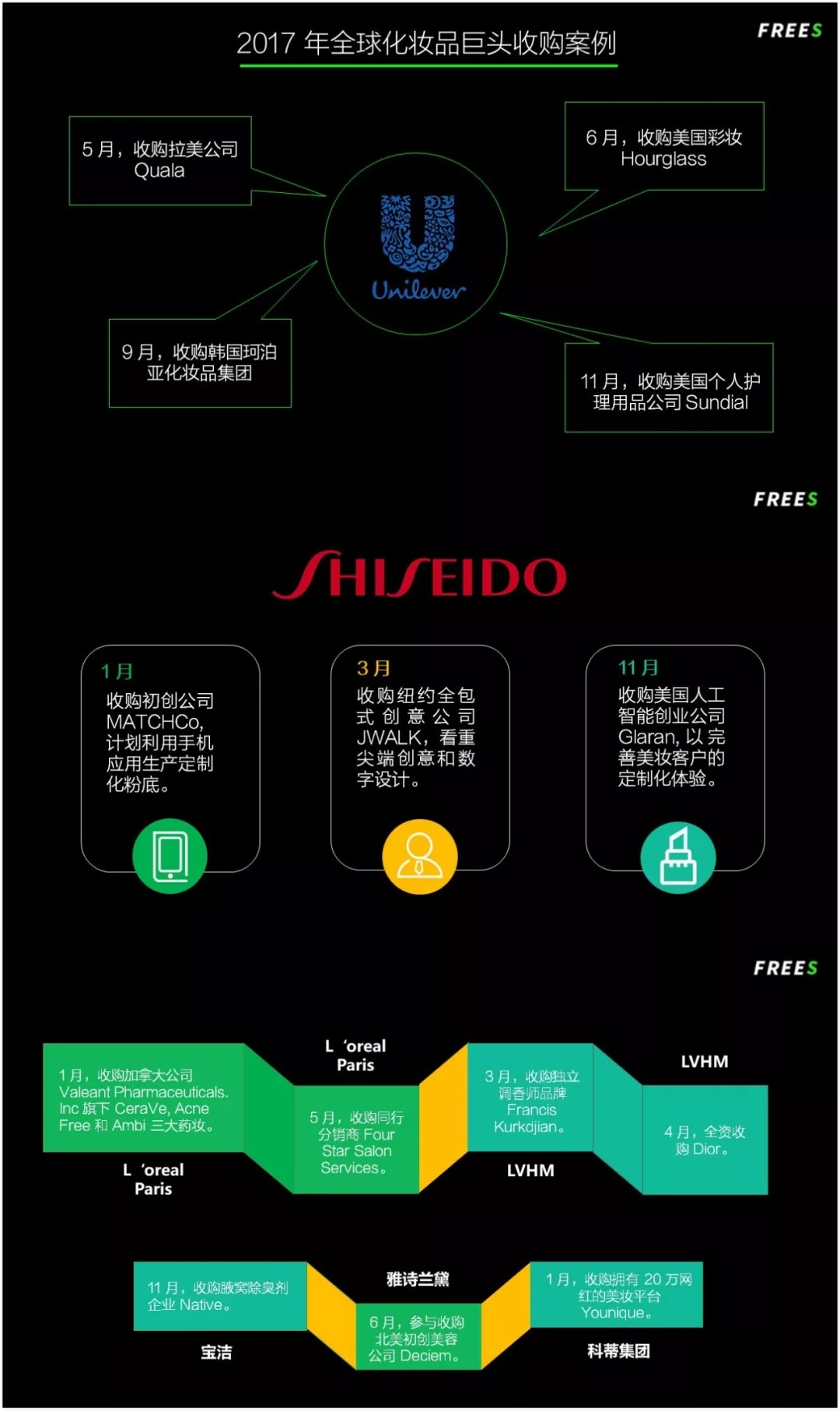

收購、并購等外部孵化和資本運作手段更是使集團的運營如虎添翼。據(jù)不完全統(tǒng)計, 2012 年至今,化妝品行業(yè)頻繁發(fā)生了200 多起并購案。

為了擴張產(chǎn)品線,滿足消費者日益增長的個性化需求,美妝巨頭們探嗅著吸引新興消費群體的小眾、創(chuàng)意型公司。歐萊雅收購面向有色人種的美國有機彩妝品牌 Carol’s Daughter、露華濃收購美甲品牌 Mirage Cosmetics、雅詩蘭黛收購美國的護膚品牌 Rodin olio lusso,均是出于此目的。

同時,生物科技的發(fā)展推動了大集團對掌握核心技術(shù)設(shè)備的科技公司的吞并。例證包括美國藥妝品牌 SkinMedica 收購礦物質(zhì)美妝品牌 Colorescience、加拿大制藥巨頭 Valeant 收購醫(yī)療美容設(shè)備生產(chǎn)商 Solta Medical、雅詩蘭黛并購擁有面膜專利的英國護膚品牌 GlamGlow。

此外,渠道整合是激發(fā)并購的一大動因。通過收購電商品牌,傳統(tǒng)零售商能夠獲取更多消費者的痛點、癢點和爽點。美國零售巨頭 Target 收購了線上美容電商 DermStore、梅西百貨收購美容專業(yè)零售商 Blue Mercury,都是為了給傳統(tǒng)的百貨環(huán)境增添新的渠道供血。

市場拓展也是大集團攻城掠地的重要原因。對外國化妝品集團而言,收購他國本土品牌,能打破進口壁壘,并高效地搶占在當?shù)氐姆咒N渠道。例如,歐萊雅收購了美即和 Interconsumer Products,分別打入中國和肯尼亞市場;日本美妝品牌高絲收購彩妝品牌 Tarte,拓展美國高端彩妝市場;有機美容產(chǎn)品生產(chǎn)商 Hain Celestial 為了拓展加拿大市場,收購了護理產(chǎn)品生產(chǎn)商 Belvedere。

未來幾年,資本整合仍將是化妝品行業(yè)的主題之一。

高端市場穩(wěn)固,主打高端的化妝品創(chuàng)業(yè)公司崛起難度大。因為高端化妝品的研發(fā)需要大量資金投入,而且高端品牌經(jīng)歷了長時間的沉淀,用戶忠誠度高。

資本整合,在未來幾年依舊是化妝品行業(yè)的主題之一。行業(yè)高度分散促使并購頻發(fā)。巨頭化妝品集團通過收購來擴張產(chǎn)品線、整合渠道、開拓市場。年輕消費群體崛起、消費趨勢個性化,使一些小眾品牌更有價值。

2.化妝品產(chǎn)業(yè)鏈拆解之生產(chǎn)端的秘密

化妝品行業(yè)的產(chǎn)業(yè)鏈主要分為生產(chǎn)端、品牌端、代理端和渠道端。

品牌端整體集中度較高,海外品牌與本土品牌分別在中高端市場和大眾市場各領(lǐng)風(fēng)騷。代理端作為產(chǎn)業(yè)鏈的中間樞紐環(huán)節(jié),在品牌多樣化和電商崛起所帶來的行業(yè)競爭中趨于扁平化。

化妝品產(chǎn)業(yè)鏈的分工,決定了化妝品行業(yè)擁有 “研發(fā)型” 和“渠道型” 兩類典型企業(yè)。

接下來,我們先看看“研發(fā)型” 企業(yè)的研發(fā)和生產(chǎn)環(huán)節(jié)。

/ 2.1/代工廠有哪些內(nèi)幕?

大部分產(chǎn)品和品牌都采用委托生產(chǎn)(即代工)的模式。只有少數(shù)化妝品巨頭,如寶潔、歐萊雅、雅詩蘭黛、資生堂等,自建工廠,實現(xiàn)了生產(chǎn)線自行生產(chǎn)。它們擁有護膚、彩妝、日化產(chǎn)品等產(chǎn)品線,與此同時,它們實行品牌差異化戰(zhàn)略,形成了階梯型分布的多維布局。

常見的代工廠有兩種: 一種是原始設(shè)備制造商(OEM),他們承襲客戶研制的產(chǎn)品配方,按照品牌方的要求進行原材料的采購并生產(chǎn)樣品,樣品合格后再大批量地包攬正式訂單。

另一種是原始設(shè)計商(ODM),他們基于客戶的品牌定位和產(chǎn)品策劃自主進行配方研發(fā)和產(chǎn)品試產(chǎn)。在這種模式下,代工廠的研發(fā)能力是核心競爭力,品牌方主要扮演貼牌的角色。

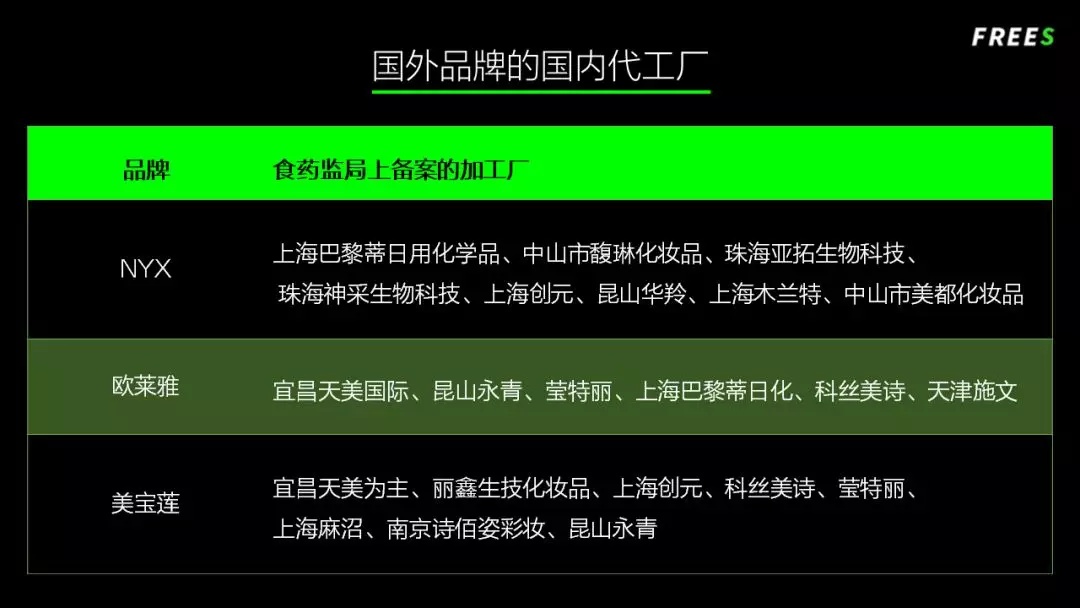

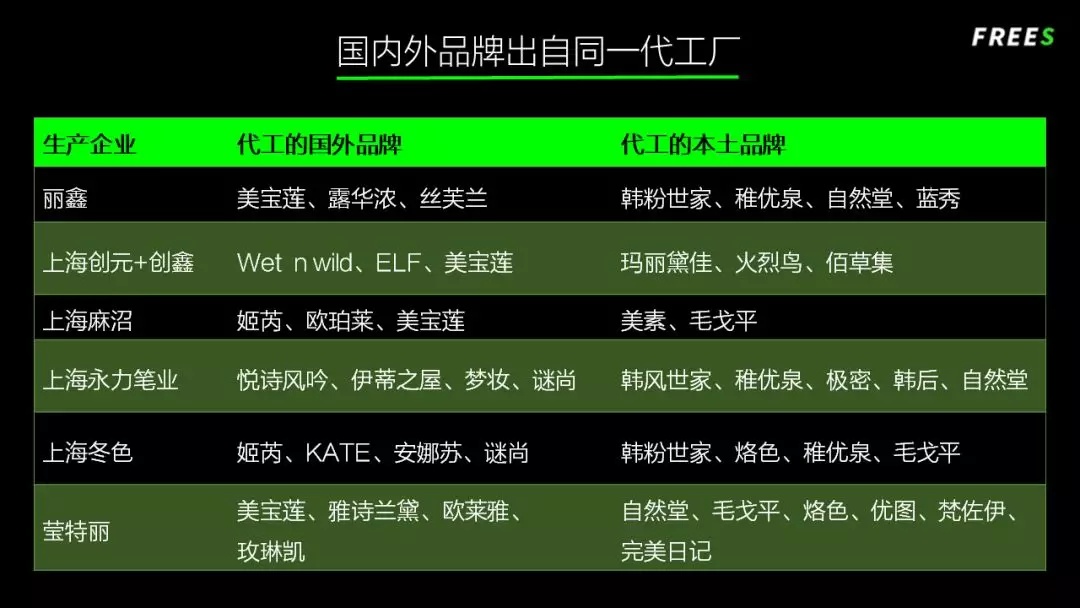

一件有趣但不意外的事實是,我們興高采烈地買回的歐美開架彩妝,如歐萊雅、露華濃、NYX 這些品牌的產(chǎn)品,極有可能是 24K 純國產(chǎn)。

與此同時,美寶蓮、安娜蘇、雅詩蘭黛等外國品牌的有些產(chǎn)品,和我們熟悉的一些本土品牌,像自然堂、佰草集、美素等的產(chǎn)品,可能出自同一個代工廠。

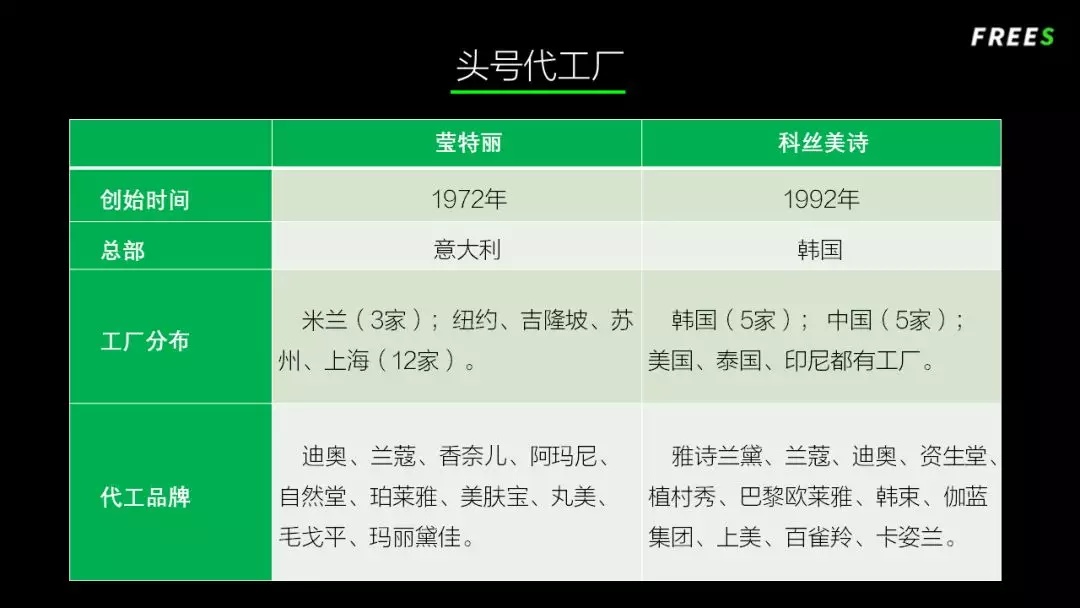

在眾多代工廠中,意大利的瑩特麗、韓國的科絲美詩和科瑪、中國的諾斯貝爾脫穎而出,成為國際化妝品研發(fā)和生產(chǎn)的龍頭企業(yè)。 2016 年,它們的營收分別為 4.5 億歐元(32.6 億人民幣)、7569.6 億韓元(43.6 億人民幣)、6674.7 億韓元(38.5 億人民幣)和 12.1 億人民幣。

接下來,我們以瑩特麗和科絲美詩為例,分析這些頭部代工廠有什么過人之處,又有什么短板?以及其中蘊含的中小型化妝品生產(chǎn)企業(yè)的機會。

/ 2.2/為什么說初創(chuàng)型化妝品公司的供應(yīng)鏈機會在國內(nèi)?

瑩特麗是歐洲更大的化妝品生產(chǎn)商,世界知名化妝品品牌中有 40% 都是瑩特麗的客戶。它十分重視創(chuàng)意與研發(fā),內(nèi)部有將近 20% 的人從事與創(chuàng)意相關(guān)的工作,這 20% 的團隊中,又有一半的人專門從事研發(fā)工作。

它還擁有自己的配方和產(chǎn)品組合:彩妝 527 種、護膚品 690 種(2015 年數(shù)據(jù))。

其旗下專注護膚品研發(fā)及代工的 CRB 公司更是歐洲王室貴胄的御用工廠,經(jīng)常為 La Prairie、La Mer 等貴婦牌所召喚。

科絲美詩是一家集研究、研發(fā)、生產(chǎn)三位一體的韓國上市企業(yè),擁有自己的色彩研究所和香料研究所。

它的生產(chǎn)原材料由集團內(nèi)部統(tǒng)一采購,旗下散落在世界各地的工廠共享配方和設(shè)備,保證產(chǎn)品質(zhì)量的一致。

不過,它的短板是生產(chǎn)周期長,走完原料運輸、打樣、包材確定、設(shè)計、試用、上市等流程,通常需要 4-6 個月。它之所以在國外建廠,也主要是為了適應(yīng)當?shù)厥袌觯s短反射弧,快速反應(yīng)。

除了生產(chǎn)周期長外,這些大型頭部代工廠普遍存在著生產(chǎn)成本偏高、客戶太多導(dǎo)致溝通效率低、大批量生產(chǎn)難以滿足消費者多樣化需求的問題。

然而,化妝品的金主們越來越多的是年輕人,他們更重性價比與個性化。

另外,新生代化妝品,尤其是彩妝,產(chǎn)品時效性非常明顯,一個大熱的口紅色號很可能在幾個月后就失去熱度,因此要求品牌選擇能根據(jù)用戶需求反饋迅速反應(yīng)市場變化的柔性供應(yīng)鏈。

以上種種,給中國的中小型化妝品生產(chǎn)企業(yè)提供了機會。

中國的化妝品生產(chǎn)企業(yè)有 5,000 余家,其中中小型化妝品企業(yè)占到總數(shù)的 90%。雖然它們數(shù)量眾多、魚龍混雜,但在與國際知名品牌多年合作的過程中,已經(jīng)涌現(xiàn)大批技術(shù)成熟、品質(zhì)穩(wěn)定、品控嚴格的中國代工廠。

目前,在新三板掛牌的 21 家從事化妝品制造的企業(yè)中,至少 5 家專門從事 OEM/ODM 業(yè)務(wù)。 例如,廣東中山的諾斯貝爾(835320)是一家主營面膜、護膚品、濕巾及無紡布制品代加工的專業(yè)化妝品生產(chǎn)企業(yè),能夠日產(chǎn)面膜 500 多萬片、膏霜 50 余萬支,連續(xù) 3 年營收超 10 億。

▲ 代工廠里,大袋大袋的原材料。

相較于頭部代工廠,它們的人力成本較低,溝通與配合更到位、便于提供個性化產(chǎn)品及服務(wù),且能迅速根據(jù)客戶反饋調(diào)整產(chǎn)品方案、順應(yīng)市場的需求。

高端化妝品市場穩(wěn)固,主打高端的化妝品創(chuàng)業(yè)公司崛起難度大的另一個理由是, 大的 OEM、ODM 公司,具有較大的研發(fā)優(yōu)勢,它們對高端市場有較強的掌控力,小型代工廠的實力很難與之抗衡。

初創(chuàng)型大眾化妝品品牌未來的供應(yīng)鏈機會在國內(nèi)。因為中國的化妝品代工企業(yè)升級意愿強,市場集中度不高,存在較大長尾效應(yīng)。在與國際知名品牌多年合作的過程中,已經(jīng)涌現(xiàn)大批技術(shù)成熟、品質(zhì)穩(wěn)定、品控嚴格的代工廠,它們質(zhì)優(yōu)價廉,符合追求高性價比的消費趨勢,擁有生產(chǎn)周期短、更新速度快的柔性供應(yīng)鏈。

/ 03 /渠道端的變化

全球化妝品的零售渠道都呈多元化趨勢。

在線下,自彩妝產(chǎn)品進入市場以來,百貨專柜就穩(wěn)坐各銷售渠道之首。盡管近年來受零售寒冬的影響,百貨專柜的營收占比有所下降。憑借體驗式和定制化服務(wù)、品牌宣傳、產(chǎn)品展示等關(guān)鍵作用,百貨專柜仍將保持其在彩妝產(chǎn)品(尤其是高端彩妝產(chǎn)品)與中高端護膚品零售中的核心地位。

超市與大賣場也是主要零售渠道之一。不過,它們主要銷售的是日化產(chǎn)品和大眾護膚品。

提供多品牌一站式消費體驗的 CS 門店(如絲芙蘭和連鎖藥妝店)數(shù)量快速增加,主要出售開架化妝品。

單品牌專賣店是線下渠道的后起之秀。它起源于英國的美體小鋪,同模式的海外對標有美國的科顏氏、法國的歐舒丹、韓國的愛麗小屋等。

近年來,伴隨著全球線下化妝品零售額整體下滑,與此同時,以電子商務(wù)為基礎(chǔ)發(fā)展起來的 B2C、C2C 等電商渠道發(fā)展勢頭迅猛,線上渠道成為必爭之地。

/ 3.1 /這些年,化妝品的購買渠道變了嗎?

接下來,我們把目光望向全球化妝品市場更大的美國。

近年來,線下傳統(tǒng)零售渠道難以承受消費向線上轉(zhuǎn)移之重,門店結(jié)業(yè)成為美國零售的一大主題。

據(jù)統(tǒng)計,2017 年美國零售業(yè)關(guān)店總數(shù)達 6,985 間,比 2016 年增加 229%。近期的一個例子是,意大利彩妝品牌 Kiko Milano 于 2018 年 1 月向美國法院遞交了破產(chǎn)保護申請,關(guān)閉美國大部分門店。

關(guān)店的原因,一半是品牌破產(chǎn)或直接倒閉,另一半則是,零售商大規(guī)模整頓門店組合門店,以適應(yīng)新的消費習(xí)慣。

在線下零售終端一片萎靡的局面中,那些財務(wù)狀況好、銷售渠道和地點靈活度高,樂于嘗試新的零售概念的零售商成了破局者。2017 年,美國新增的 3,400 來間零售門店中,開店速度最快的是 “一元店” Dollar General Corp. (NYSE: DG) 和 Dollar Tree Inc. (NASDAQ : DLTR)。

電商渠道在美國的強勢崛起,也是不爭的事實。根據(jù) CPC Strategy 的報道,96% 的美國人有過網(wǎng)購經(jīng)歷,80% 的美國人最近一個月在網(wǎng)上買過東西,35% 的千禧一代認為自己離不開亞馬遜,由此可見美國人對電商的癡迷程度。

/ 3.2 /千禧一代和 Z 世代,崇尚網(wǎng)購的消費主力軍

美國是消費驅(qū)動型經(jīng)濟。受消費觀念的影響,居民往往存不住錢,儲蓄率長期維持在個位數(shù)。消費持續(xù)穩(wěn)定地貢獻著 60%-70% 的 GDP,對經(jīng)濟的拉動作用明顯。

同時,經(jīng)濟發(fā)展也使個體有更多的錢去買買買。美國居民的消費支出和經(jīng)濟周期的走勢基本一致,經(jīng)濟景氣時,人均 GDP、可支配收入和消費需求都會穩(wěn)步上升。2016 年,美國人均 GDP 達到 57,420 美元,是中國人均 GDP 的 6-7 倍,中國的人均 GDP 僅達 20 世紀 70 年代末的美國人均 GDP 的水平。

人口總數(shù)穩(wěn)定增長亦是支撐美國消費行業(yè)的重要因素。美國是發(fā)達中極少數(shù)人口仍在穩(wěn)定增長的之一,從 1920 年到 2010 年,美國人口翻了三倍。隨著人口的增加,大眾消費品和房地產(chǎn)等產(chǎn)業(yè)都從中受益。

更重要的是,年輕態(tài)的人口結(jié)構(gòu)為消費注入了更高的增長彈性。美國的人口結(jié)構(gòu)相對穩(wěn)定,15-64 歲人口一直占總?cè)丝诘?60%-70%。年輕人們具有較強的消費沖動和購買力,也能為美國消費行業(yè)的發(fā)展注入活力。

在這群購物小精靈中,千禧一代備受矚目。20 世紀 90 年代末以來,千禧一代躍升主要消費人群。

他們注重性價比,有著更強的理性消費意識。受互聯(lián)網(wǎng)和智能設(shè)備普及的影響,他們的購物渠道更加多樣化,網(wǎng)購成為時代的浪潮。據(jù)德勤統(tǒng)計,千禧一代(1980-2000)和Z世代(2000 后)的線上消費預(yù)算普遍占總預(yù)算的 60% 左右。

不僅如此,與互聯(lián)網(wǎng)相伴相生的數(shù)字媒體的爆發(fā),也對年輕人的消費行為產(chǎn)生了深遠的影響。

據(jù)美國移動用戶行為報告,2013 年至 2015 年,美國數(shù)字媒體的使用時長整體增長了 49%。其中,18-24 歲的用戶每天在移動端 APP 上的投入超過 3 個小時,最常用的 App 包括 YouTube, Facebook, Facebook Messenger, Instagram 和 Snapchat。

那么,社交媒體的興起對化妝品行業(yè)有哪些影響呢?

/ 3.3 /美國社交媒體的帶貨能力

從全球化妝品營銷歷史來看,伴隨著媒介的變遷和更新,化妝品行業(yè)往往會掀起一場颶風(fēng)。

例如,在二戰(zhàn)后的美國,以電視為主要介質(zhì)進行的媒體革新對化妝品行業(yè)的發(fā)展功不可沒。尤其是 20 世紀 50 年代中期,彩色電視推出后,好萊塢電影的爆紅,成為整個美國化妝品業(yè)(尤其是彩妝業(yè))發(fā)展的重要推手。

在日本,資生堂率先向西方學(xué)習(xí),于 1958 年拿下日本一檔針對年輕女性的高收視電視音樂節(jié)目的贊助資格。幾乎同時,POLA 開始發(fā)力電視廣告營銷。1950-1966 年,日本化妝品市場規(guī)模從 2,500 萬美元增長至 3.17 億美元,十六年的復(fù)合年均增長率高達 17%。

在韓國,從 21 世紀初開始,以韓劇為中心的韓流席卷亞洲乃至全球,爆款韓劇接連將劇中同款化妝品(如“想你色“”星你色”口紅、“孔孝真“眉筆等)捧上。 2014 年,《來自星星的你》播出后,劇中同款化妝品在各大電商平臺上銷售一空,這些產(chǎn)品大都出自韓國愛茉莉太平洋集團旗下的 IOPE、蘭芝、韓律等品牌。同年,愛茉莉太平洋的營收達到 36.81 億美元,較上年同期增長 29.89%。

這些案例絕非巧合。在移動互聯(lián)網(wǎng)時代,移動化和新媒體崛起的累加效應(yīng)加速了信息傳播,娛樂營銷成為助推化妝品品牌快速發(fā)展的重要因素。

數(shù)據(jù)顯示,社交媒體對美國消費者購買化妝品的決策有極大的影響。2016 年,F(xiàn)acebook 發(fā)布的一份報告顯示,53% 的美妝產(chǎn)品的購買決策受到了美妝專家在社交媒體分享的影響,44% 受到了品牌自身在社交媒體上分享的影響。

美國主流社交媒體對美妝行業(yè)的作用不盡相同。

比如,YouTube 是美妝 KOL 的孵化器。博主 Michelle Phan 在 2007 年上傳的一個自然化妝視頻,僅一周就收割了 4 萬次的瀏覽量。眼下,Youtube 上美妝博主和美妝品牌的比例約為 14:1。

根據(jù) NPD Group,歐美有 92% 的美妝消費者從 YouTube上意見的示范視頻中獲取靈感。在 YouTube 上最火的 7 類視頻中,除了游戲視頻和搞笑類視頻以外,測評類、教程類、VLOGs、盤點視頻和開箱視頻均能為傳播美妝信息鋪路。

與 YouTube 相比,Instagram 是一個新的數(shù)字市場。Instagram能夠制造需求,打造爆款產(chǎn)品。相比于電視廣告中的明星大腕,Instagram 上一個與你差不多的普通人向你推薦一款產(chǎn)品,會讓你感覺更真實可靠,你更有理由相信,和這些普通人一樣,你在使用這款產(chǎn)品后,會變得同樣迷人。

不同于 YouTube 和 Instagram 上赤裸裸的產(chǎn)品分享與安利,自拍平臺Selfie 為產(chǎn)品測評提供了新渠道。顏值經(jīng)濟時代,自拍成了生活中不可缺少的一部分。那些讓人面對鏡頭時有 “濾鏡感” 的產(chǎn)品(如修容霜和遮瑕膏)銷量大增。打造面部陰影和輪廓的產(chǎn)品,也開始變得流行。

基于社交媒體的巨大影響力,借助社交媒體來打造化妝品品牌顯得水到渠成。

流量變現(xiàn)已經(jīng)成為美妝 KOL 創(chuàng)立新彩妝品牌的常用手段。Emily Weiss 是 Vogue 雜志的前造型助理,她從 2010 年開始開設(shè)個人博客 Into the Gloss,分享美妝技巧和產(chǎn)品評測。一年后,博客的月活躍用戶達 1000 萬。其中,Weiss 與知名設(shè)計師、模特、藝術(shù)家和時尚編輯對談的欄目 “The Top Shelf” 更受歡迎。2014 年 10 月,Weiss 創(chuàng)立了個人彩妝品牌 Glossier,通過爆款驅(qū)動的模式全方位鋪開產(chǎn)品線,價格介于 10-40 美金。

在品牌的打造上,Glossier 將 Instagram 作為營銷平臺和實驗室,并充分利用社群來搜集用戶需求和意見反饋,打造新產(chǎn)品,因此有很高的用戶粘性。 同時,Glossier采取代理人制,每個用戶都可以成為 KOL,這種策略大大鼓勵了口碑傳播,貢獻了 70% 的線上銷售額。

2015 年,卡戴珊家族的金小妹 Kylie Jenner 采用了類似的方式,創(chuàng)立個人品牌 Kylie Jenner。Kylie Jenner 背后的生產(chǎn)商 Seed Beauty,還負責(zé) Colourpop Cosmetics 的生產(chǎn)。Colourpop 的生產(chǎn)線豐富專業(yè)、更新速度快、產(chǎn)量高庫存低,且以善用社交媒體銷售彩妝而聞名。品牌商經(jīng)常邀請 YouTube、Instagram 上最知名的美容博主安利 Colourpop 的產(chǎn)品,在社交網(wǎng)絡(luò)上做大影響力,積累了 560 萬 ins 粉。

除了新品牌的建立,一些已經(jīng)成熟的彩妝品牌也發(fā)力社交媒體,為品牌尋找新的增長點。比如成立于 1999 年的美國專業(yè)彩妝品牌 NYX 注重線上線下同時運營,在細分百貨商場的高端產(chǎn)品線與美妝專賣店(CVS Pharmacy, Target、Ulta 等)的平價產(chǎn)品線的同時,也通過 Instagram 、YouTube 這類社交媒體平臺投放新產(chǎn)品,并在多位美妝博主及彩妝師的幫助下打開知名度。P.S., NYX 的許多產(chǎn)品,都是 “中國制造”。

類似的案例,還有美國父子 Alan Shamah 和 Joey Shamah 于 2004 年在紐約創(chuàng)立的 e.l.f 品牌。該品牌主要瞄準追求性價比的千禧一代,大部分產(chǎn)品定價在 6 美元以下,銷售渠道包括美國 19000 家零售店(沃爾瑪、Target、CVS Health 等)和主流電商。

從這些案例不難看出,彩妝熱銷是全球現(xiàn)象,社交媒體是新的驅(qū)動力,滲透率走高,同時彩妝受品質(zhì)驅(qū)動、場景驅(qū)動、熱點驅(qū)動,適合多渠道銷售。

線下消費仍然強勁,消費也向線上轉(zhuǎn)移,線上線下渠道多元化。

YouTube, Facebook, Instagram 等內(nèi)容平臺和社交媒體吃掉了美國人尤其年輕人的時間,數(shù)字營銷成為美國化妝品營銷的有力手段。

在理性消費意識復(fù)蘇的趨勢下,千禧一代消費者更注重性價比。

千禧一代消費者購物時,習(xí)慣參考 KOL 的建議,社交互動引流成為新品牌的獲客新渠道。這決定了,品牌需要和消費者充分溝通,從需求出發(fā)調(diào)整產(chǎn)品策略。

4.小結(jié):看好初創(chuàng)公司在大眾化妝品市場中分羹

化妝品是存量市場。化妝品行業(yè)高端市場穩(wěn)固,主要市場份額被幾大化妝品集團占領(lǐng),主打高端化妝品的創(chuàng)業(yè)公司會不太容易。不過伴隨著年輕人成為主流消費人群,消費個性化成為顯性趨勢,小眾品牌有了冒頭的機會。

此外,從化妝品產(chǎn)業(yè)分工中最重要的兩環(huán)-生產(chǎn)和渠道-來看,初創(chuàng)公司有望在大眾化妝品市場中分一杯羹。

盡管初創(chuàng)化妝品企業(yè)往往沒有足夠的資金深挖產(chǎn)品研發(fā),但是中國已經(jīng)涌現(xiàn)大批技術(shù)成熟、質(zhì)優(yōu)價廉、反應(yīng)迅速的代工廠。它們更能適應(yīng)消費者日益?zhèn)€性化的需求,能成為初創(chuàng)化妝品公司的生產(chǎn)大后方。

渠道端,千禧一代的消費習(xí)慣要求初創(chuàng)公司重視電商與社交媒體對消費者購買決策的影響,那些不斷增加與消費者溝通和互動觸角,且能快速滿足消費者最新需求的品牌有機會。

值得一提的是,能玩轉(zhuǎn) “網(wǎng)紅經(jīng)濟”,搞定線上線下多種渠道,以吸引足夠流量為品牌造勢,成為新興品牌打入美妝市場的突破口。

RSS

RSS

云輝客服

云輝客服